DERECHO FINANCIERO Y TRIBUTARIO (PARTE ESPECIAL)

GRADO EN DERECHO

Curso 2021/2022

1. Datos de la asignatura

(Fecha última modificación: 25-05-21 9:19)- Código

- 102326

- Plan

- 223

- ECTS

- 4.50

- Carácter

- OBLIGATORIA

- Curso

- 3

- Periodicidad

- Segundo Semestre

- Idioma

- ESPAÑOL

- Área

- DERECHO FINANCIERO Y TRIBUTARIO

- Departamento

- Derecho Administ., Financiero y Procesal

- Plataforma Virtual

Datos del profesorado

- Profesor/Profesora

- José María Lago Montero

- Grupo/s

- 1 (Mañana)

- Centro

- Fac. Derecho

- Departamento

- Derecho Administ., Financiero y Procesal

- Área

- Derecho Financiero y Tributario

- Despacho

- 289

- Horario de tutorías

- De lunes a viernes, de 9:30 a 14:30, salvo horas de clases. Conviene solicitud de hora por correo electrónico.

- URL Web

- -

- lago@usal.es

- Teléfono

- 923294400 Ext.1648

- Profesor/Profesora

- Rosa María Alfonso Galán

- Grupo/s

- 2 (Mañana)

- Centro

- Fac. Derecho

- Departamento

- Derecho Administ., Financiero y Procesal

- Área

- Derecho Financiero y Tributario

- Despacho

- 280

- Horario de tutorías

- Concertar cita previa mediante mail: ralga@usal.es

- URL Web

- -

- ralga@usal.es

- Teléfono

- 923-294400, ext. 6937

- Profesor/Profesora

- Isabel Gil Rodríguez

- Grupo/s

- 3 (Tarde)

- Centro

- Fac. Derecho

- Departamento

- Derecho Administ., Financiero y Procesal

- Área

- Derecho Financiero y Tributario

- Despacho

- 288

- Horario de tutorías

- Previa cita mediante mail

- URL Web

- -

- isabelgil@usal.es

- Teléfono

- 923-294400, ext. 6940

2. Sentido de la materia en el plan de estudios

Bloque formativo al que pertenece la materia.

Módulo Derecho Financiero y Tributario.

Papel de la asignatura.

Se pretende el conocimiento del sistema tributario estatal: los impuestos sobre la renta de las personas físicas y jurídicas y sobre los no residentes, el impuesto sobre el valor añadido y demás impuestos indirectos. Asimismo, se analiza el Derecho Tributario internacional y comunitario.

Perfil profesional.

Jurista en todas sus dimensiones.

3. Recomendaciones previas

Es recomendable haber cursado con aprovechamiento Derecho Constitucional, Derecho Administrativo, Derecho Civil, Derecho Mercantil y Derecho Financiero y Tributario (Parte General).

4. Objetivo de la asignatura

|

Indíquense los resultados de aprendizaje que se pretenden alcanzar. El estudiante, al finalizar este módulo formativo, será capaz de:

Respecto a las competencias específicas, contará con las capacidades para poder:

|

5. Contenidos

Teoría.

Lección 1ª. El impuesto sobre la renta de las personas físicas. 1. Naturaleza, antecedentes y fuentes normativas. 2. Hecho imponible. No sujeción. Exenciones. 3. Sujeto pasivo. La residencia. La atribución de rentas. La individualización de rentas. 4. Sujetos obligados a realizar ingresos a cuenta. Retenciones y pagos fraccionados. 5. La base imponible. Concepto y estructura. A. Rendimientos del trabajo personal. B. Rendimientos del capital inmobiliario. C. Rendimientos del capital mobiliario. D. Rendimientos de las actividades económicas. F. Imputaciones de rentas inmobiliarias, de sociedades transparentes, y de derechos de imagen. G. Ganancias patrimoniales. 6. Integración y compensación de rentas. Reducciones. Base liquidable. Los mínimos personales y familiares. 7. Tarifa estatal y autonómica. Cuota íntegra. Deducciones estatales y autonómicas. Cuota líquida. Cuota diferencial. 8. El deber de declarar. El borrador. Los deberes formales. 9. El régimen de tributación conjunta.

Lección 2ª. El impuesto sobre sociedades. 1. Naturaleza, antecedentes y fuentes normativas. 2. Hecho imponible. Aspectos material, temporal y espacial. Exenciones. 3. Sujeto pasivo. Residencia. Domicilio. Representación. 4. Sujetos obligados a realizar ingresos a cuenta. Retenciones y pagos a cuenta. 5. Base imponible. El resultado contable. Los ajustes fiscales. A. Por razón de calificación. B. Por razón de valoración. C. Por razón de imputación temporal. 6. Tipos de gravamen. Cuota íntegra. Deducciones y bonificaciones. Cuota líquida. Cuota diferencial. 7. Declaración. 8. Regímenes especiales.

Lección 3ª. I. El impuesto sobre la renta de los no residentes. 1. Naturaleza, antecedentes y fuentes normativas. 2. Hecho imponible. Exenciones. 3. Sujetos pasivos. 4. Cuantificación de la deuda tributaria. 5. II. El impuesto especial sobre bienes inmuebles de las entidades no residentes. III. El impuesto sobre determinados servicios digitales.

Lección 4ª. El impuesto sobre el valor añadido. 1. Naturaleza, antecedentes y fuentes normativas. 2. Hecho imponible. A. Entregas de bienes. B. Prestaciones de servicios. C. Adquisiciones intracomunitarias. D. Importaciones. 3. Supuestos de no sujeción. 4. Exenciones. 5. Sujetos pasivos. Repercusión. 6. Base imponible. 7. Tipos de gravamen. 8. Deducciones. Régimen general y de prorrata. 9. Devoluciones. 10. Gestión. 11. Regímenes especiales. A. Simplificado. B. De la agricultura, ganadería y pesca. C. De los bienes usados, objetos de arte, antigüedades y objetos de colección. D. De las operaciones con oro de inversión. E. De las agencias de viaje. F. Del recargo de equivalencia. G. Regímenes especiales aplicables a las ventas a distancia y a determinadas entregas interiores de bienes y prestaciones de servicios. H. Del grupo de entidades. I. Del criterio de caja.

Lección 5ª. Los impuestos especiales. 1. Naturaleza, antecedentes y fuentes normativas. Competencias estatales no cedidas a las C.C.A.A. 2. Los impuestos especiales de fabricación: normas comunes. 3. El impuesto sobre la cerveza, sobre el vino y bebidas fermentadas, sobre productos intermedios y sobre el alcohol y bebidas derivadas. 4. El impuesto sobre hidrocarburos. 5. El impuesto sobre las labores del tabaco. 6. El impuesto sobre el suministro de electricidad. Competencias estatales. 7. El impuesto sobre el carbón. 8. El impuesto sobre las primas de seguros. 9. El impuesto especial sobre determinados medios de transporte. Competencias estatales y autonómica. 10. Impuestos sobre el valor de la producción de energía eléctrica, sobre la producción de combustible nuclear y su almacenamiento, y el canon por utilización de las aguas continentales. 11. Impuesto sobre las transacciones financieras.

Lección 6ª. Los tributos aduaneros. 1. Naturaleza, antecedentes y fuentes normativas. 2. Derechos arancelarios a la importación. Regímenes especiales. 3. Derechos arancelarios a la exportación. Exacciones reguladoras agrícolas. 4. Infracciones, sanciones y delitos en materia de contrabando.

6. Competencias a adquirir

Básicas / Generales.

|

CB2. Que los estudiantes sepan aplicar sus conocimientos a su trabajo o vocación de una forma profesional y posean las competencias que suelen demostrarse por medio de la elaboración y defensa de argumentos y resolución de problemas dentro de su área de estudio. CB3. Que los estudiantes tengan la capacidad de reunir e interpretar datos relevantes (normalmente dentro de su área de estudio) para emitir juicios que incluyan una reflexión sobre temas relevantes de índole social, científica o ética. CB4. Que los estudiantes puedan transmitir información, ideas, problemas y soluciones a un público tanto especializado como no especializado. CB5. Que los estudiantes hayan desarrollado aquellas habilidades de aprendizaje necesarias para emprender estudios posteriores con un alto grado de autonomía. Genéricas:

|

Específicas.

|

B1. Adquirir un conocimiento riguroso de los principales rasgos del sistema jurídico, incluyendo un conocimiento de los principios, valores y categorías del ordenamiento jurídico constitucional. B2. Comprender las distintas formas de creación del derecho, en su evolución histórica y en su realidad actual B3. Comprender y conocer las principales instituciones públicas y privadas, su génesis e interconexión, así como los procedimientos de su actuación y las garantías previstas en ellos. B4. Saber analizar e interpretar textos jurídicos normativos y doctrinales, de las diferentes ramas o campos del Derecho. B5. Adquirir una conciencia crítica en el análisis del ordenamiento jurídico y desarrollo de la dialéctica jurídica. B6. Capacidad para identificar y aplicar las fuentes jurídicas básicas, y saber identificar y aplicar todas las fuentes jurídicas de relevancia en una cuestión jurídica concreta. B7. Saber identificar, analizar y comprender cuestiones jurídicas a partir de un conjunto complejo de hechos no estructurado jurídicamente, así como decidir si las circunstancias de hecho son suficientemente claras para una decisión fundada en derecho. B8. Saber elaborar, exponer y defender una solución jurídicamente fundamentada, siendo capaz de redactar comentarios y documentos jurídicos (informes, textos legales, contratos...), con un dominio adecuado de las habilidades orales y escritas propias de la profesión jurídica. B9. Ser capaz de buscar y encontrar soluciones nuevas o imaginativas en el planteamiento de un problema, mediante la realización de una investigación y lectura de los diversos recursos normativos y trabajos doctrinales con diversos enfoques y desde el conocimiento del derecho comparado. B10. Saber sintetizar los argumentos de forma precisa, sobre la base de conocimientos sólidos de la argumentación jurídica B11. Saber trabajar en equipo como experto en Derecho, en cada campo del derecho y en tareas interdisciplinares, contribuyendo efectivamente a las tareas de asesorar sobre las posibles soluciones de un caso, de negociar y conciliar, así como de diseñar estrategias alternativas conducentes a las distintas soluciones. B12. Saber buscar, identificar y analizar la información estadística, social y económica, relevante para la interpretación y valoración de las soluciones y decisiones jurídicas. B13. Adquirir un amplio dominio de las técnicas informáticas en el tratamiento de texto, en la obtención de la información jurídica (bases de datos de legislación, jurisprudencia y bibliografía), y en la utilización de la red informática para la comunicación de datos. B14. Saber identificar y analizar los debates de actualidad, comprometiéndose en ellos empleando de manera precisa los principios y valores jurídicos del derecho aplicable, y diferenciando los elementos del razonamiento jurídico y los argumentos de índole política. |

7. Metodologías

|

Tipología |

Descripción |

|

Actividades introductorias (dirigidas por el profesor) |

|

|

Actividades introductorias |

Dirigidas a tomar contacto y recoger información de los alumnos y presentar la asignatura. |

|

Actividades teóricas (dirigidas por el profesor) |

|

|

Sesión magistral |

Exposición de los contenidos de la asignatura. |

|

Actividades prácticas guiadas (dirigidas por el profesor) |

|

|

Prácticas en el aula |

Formulación, análisis, resolución y debate de un problema o ejercicio, relacionado con la temática de la asignatura. |

|

Atención personalizada (dirigida por el profesor) |

|

|

Tutorías |

Tiempo atender y resolver dudas de los alumnos. |

|

Pruebas de evaluación |

|

|

Pruebas objetivas de preguntas cortas |

Preguntas sobre un aspecto concreto. |

|

Pruebas prácticas |

Pruebas que incluyen actividades, problemas o casos a resolver. |

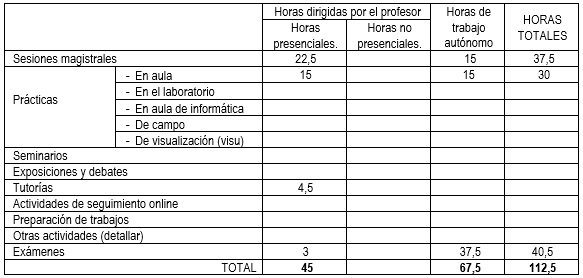

8. Previsión de Técnicas (Estrategias) Docentes

9. Recursos

Libros de consulta para el alumno.

- ALONSO GONZÁLEZ, L.M.-COLLADO YURRITA, M.A.-MORENO GONZÁLEZ, S.: Manual de Derecho Tributario. Parte Especial, Atelier, Madrid, última edición.

- CAZORLA PRIETO, L.M.-CHICO DE LA CÁMARA, P.: Introducción al sistema tributario, Cizur Menor, Aranzadi, última edición.

- DE LA PEÑA VELASCO, G.-FALCÓN Y TELLA, R.-MARTÍNEZ LAGO, M.A. (coordinadores): Sistema fiscal español, Iustel, Madrid, última edición.

- MÁLVAREZ PASCUAL, L., RAMÍREZ GÓMEZ, S.-SÁNCHEZ PINO, A.J.: Lecciones del sistema fiscal español, Tecnos, Madrid, última edición.

- MARTÍN QUERALT, J.-TEJERIZO LÓPEZ J.M.-ALVAREZ MARTÍNEZ, J.: Manual de Derecho Tributario, Parte especial, Aranzadi, última edición.

- MERINO JARA, I. y otros: Derecho Tributario. Parte Especial, Tecnos, Madrid, última edición.

- PÉREZ ROYO, F. (Director): Curso de Derecho Tributario. Parte especial, Tecnos, Madrid, última edición.

- POVEDA BLANCO, F.: Derecho Tributario. Supuestos prácticos, Aranzadi, Pamplona, última edición.

Otras referencias bibliográficas, electrónicas o cualquier otro tipo de recurso.

|

Agencia Estatal de la Administración Tributaria: www.aeat.es Portal tributario de la Junta de Castilla y León: www.jcyl.es Ministerio de Hacienda y Administraciones públicas: www.minhap.gob.es Instituto de Estudios Fiscales: www.ief.es Legislación de la Unión Europea: http://europa.eu.int Tribunal Constitucional: http://www.tribunalconstitucional.es |

10. Evaluación

Consideraciones generales.

El sistema de evaluación incluye diferentes instrumentos orientados a la determinación de los conocimientos, aptitudes y competencias que el alumno debe adquirir para superar esta asignatura: pruebas de desarrollo (exámenes escritos), resolución de casos prácticos, entrega de ejercicios y trabajos, seminarios tutelados.

Criterios de evaluación.

Los criterios siguientes se prevén para un escenario de normalidad, para otros excepcionales, consultar la adenda.

Convocatoria ordinaria:

Examen teórico: 50%

Examen práctico: 40 %

Entrega de prácticas: 10%

Convocatoria de recuperación:

Examen teórico: 50%

Examen práctico: 40 %

Entrega de prácticas: 10%

Para acceder a la prueba de recuperación es necesario haber entregado la totalidad de las prácticas

Convocatorias fin de carrera: Mismos criterios que en convocatorias ordinarias

Instrumentos de evaluación.

Prácticas y examen.

Recomendaciones para la evaluación.

Asistencia a clase. Entrega de todas las prácticas. Estudio de la asignatura. Seguimiento con bibliografía recomendada.

Recomendaciones para la recuperación.

Asistencia a clase. Entrega de todas las prácticas. Estudio de la asignatura. Seguimiento con bibliografía recomendada.